文/新浪財經意見領袖專欄作家 任澤平 連一席 郭雙桃

中國新能源汽車行業正在經歷一場深刻的供給側變革,而疫情猶如一場洗禮,激發了行業的市場化原力,並獲得了全球資本市場的認可。

導讀

過去的一年是中國新能源汽車巨變的一年。當行業迎來第十個年頭和百萬銷量的“成人禮”,卻遭遇補貼全面退坡和疫情衝擊,銷量罕見地出現月度同比“十二連降”,同時新能源汽車板塊在全球資本市場爆發、備受追捧。

老牌龍頭比亞迪、北汽新能源銷量腰斬,一批新勢力瀕臨困境,新貴特斯拉卻以Model 3一款車型連續霸佔銷量榜首,蔚來、小鵬、理想等新勢力和大眾、寶馬等合資車企的新產品銷量逆勢上漲。同時,新能源車企市值大增,特斯拉借助國產一年上漲超十倍,蔚來一年上漲超十五倍,理想、小鵬陸續在美股上市。

中國新能源汽車行業正在經歷一場深刻的供給側變革,而疫情猶如一場洗禮,激發了行業的市場化原力,並獲得了全球資本市場的認可。

摘要

當前中國新能源汽車行業正面臨四大供給側變革:

變革之一:以開放促發展,汽車“後合資時代”來臨。特斯拉國產,合資車發力,新勢力分化,行業加速出清。1)特斯拉連續佔據月度產量榜首:2019年特斯拉成為中國首家外資獨資車企,經過2020年初的產能爬坡,3月產量突破1萬,2至7月Model 3連續6個月佔據新能源乘用車車型產量第一。2)大眾、寶馬等外資品牌開始發力:2020年1-7月大眾(一汽大眾+上汽大眾)、寶馬(華晨寶馬)新能源乘用車銷量分別達到3萬、1.6萬,超過諸多國內對手。3)新勢力八仙過海,表現分化:新勢力代表蔚來、理想、小鵬或憑借服務或聚焦智能化打造差異化優勢,積極探索自主品牌向上路徑,1-7月累計銷量分別達到1.8、1.2、0.7萬輛,其中蔚來位居行業第五。與此同時補貼退坡疊加疫情衝擊,大批車企瀕臨困境。

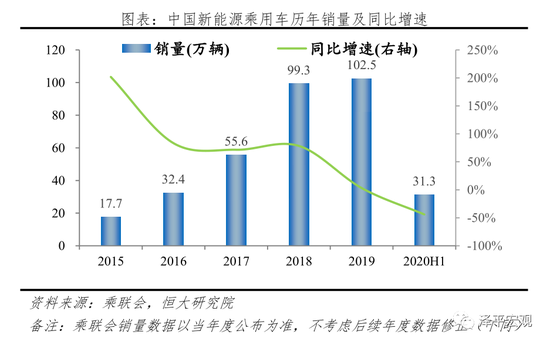

變革之二:供給升級激發新的消費需求,行業整體銷量下滑但私人消費佔比提升,行業從高速發展邁向高質量發展。1)行業整體銷量下滑:隨著2019年6月後補貼全面退坡,行業銷量出現斷崖式下滑,據乘聯會統計7至12月銷量48.5萬、同比下滑28%,全年銷量102.5萬、僅微增3.2%。2020年上半年疊加疫情衝擊,新能源乘用車銷量僅31.3萬輛、同比下滑44%。2)疫情期間私人消費表現亮眼:2020H1新能源乘用車私人消費佔比71.7%,相比2019年增加18.9個百分點。3)新能源乘用車大型化、高端化趨勢明顯:A00車型佔比從2017年54.4%持續下降到2020H1的15.0%,B級車佔比從2017年4.3%持續提升到2020H1的27.3%。

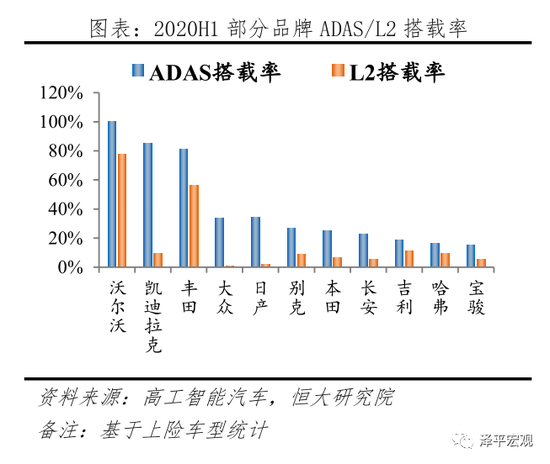

變革之三:互聯網科技巨頭集體搶灘智能網聯新戰場,融合、賦能、升級成趨勢。行業電動化、智能化水準持續提升,產品競爭力顯著增強。1)科技巨頭大力布局智能網聯領域:華為志在成為“智能網聯汽車增量部件供應商”,2019年5月單獨成立智能汽車解決方案BU,其車聯網解決方案Hicar已經與超過20家車廠超150款車型進行合作。2019年底阿里對斑馬網絡進行重組,致力於打造屬於中國的車聯網“安卓系統”。日前騰訊則表示未來3年孵化至少100家智能座艙領域的創新企業,並支持1000個“小場景”開發者進行應用創新。2)產品續航裡程大幅提升:純電動乘用車平均續航裡程從2017年第1批211.6km持續提升到2020年第7批的391.4km。3)智能化持續滲透:ADAS代表性功能LDW、AEB、APA、AVM搭載率分別為19.2%、30.2%、11.1%、14.8%,相比2019H1均有較大提升,滲透明顯提速。

變革之四:私人樁建設提速,換電站受重視,基礎設施更加完善。1)私人樁建設提速:據中國充電聯盟披露,我國充電樁保有量從2015年6.6萬台增加到2020H1的132.2萬台,累計增長超19倍;近幾年私人樁佔比提速,佔比從2015年的12.2%提高到2020H1的57.8%。2)換電站受重視,或成充電基礎設施重要補充。今年換電站建設首次被寫入《政府工作報告》。換電一方面可以大幅縮短新能源汽車補能時間,另一方面可以降低充電倍率、提升充電安全,實現車電分離後可降低車主初次購車成本、提升車輛殘值率,可在一定程度上解決當前新能源汽車面臨的諸多痛點。截至2020年6月,我國換電站保有量達到452個。

中國新能源汽車經歷了萌芽期(2009-2013)、成長期(2014-2018),並於2019年開始進入調整期。在政策的大力推動下,我國新能源汽車行業積累了一定的先發優勢和規模優勢,但在補貼退坡、新冠疫情、特斯拉國產等衝擊下也暴露出諸多問題。未來需要一場企業、產品和技術的供給側結構性變革,為未來十年行業的高質量發展奠定基礎。建議:

1)進一步引導電動化轉型:在公交、物流、出租等公務領域先行試點燃油車禁售,鼓勵部分大氣汙染重點治理區域和新能源汽車普及率較高的城市優先試點燃油車禁售,明確網約車中新能源汽車比例要求。

2)鼓勵支持核心技術研發:加大對高研發投入企業的稅收減免力度,成立國家新能源汽車產業基金對產業鏈薄弱環節進行扶持;統籌政府、企業與高校等各方力量對電池材料、核心芯片等關鍵共性技術進行突破。

3)聚焦供應鏈,加強產業協同:汽車正處於百年未有之大變局之中,隨著社會發展和用戶需求變化,汽車將不僅僅只是出行工具,更會被賦予很多功能和屬性,並由此帶來產業價值鏈和生態服務的變化,比如軟體定義汽車、出行即服務、數據創造價值等。汽車本身產業鏈長、價值量大,如今又與通信、半導體、互聯網等領域深度融合發展,僅靠單個公司遠遠不夠,需要加強產業協同、共同創新才能實現良性發展。

4)完善基礎設施建設,鼓勵推廣社區智慧充電、換電等新模式:充電難是限制新能源汽車發展步伐的重要因素。推廣社區智慧充電可有效實現削峰填谷,降低電網負荷。完善換電標準制定,探索換電新模式。

風險提示:政策力度不及預期、行業競爭加劇、數據統計口徑差異等。

目錄

1 中國新能源汽車市場由成長期進入調整期,全球市場份額被歐盟反超

1.1 中國新能源汽車增速放緩

1.2 中國新能源汽車全球市場份額被歐盟反超

2 政策端:外資準入放開,雙積分趨嚴,2035規劃即將發布

2.1 總體規劃:長期發展規劃即將發布,市場準入放開

2.2 具體措施:雙積分趨嚴,財政補貼、稅收優惠延長至2022年

3 需求端:私人消費佔比七成,大型化、高端化趨勢明顯

3.1 分技術:純電動市場佔比穩定,約為八成

3.2 分地區:銷量集中於限牌城市,逐漸往非限牌城市滲透

3.3 分級別:高端化、大型化趨勢明顯

3.4 分用戶:2020上半年營運車輛受疫情影響、需求減弱,私人消費表現亮眼、佔比超七成

4 供給端:特斯拉國產,合資車發力,頭部新勢力表現亮眼

4.1 分車企:市場競爭加劇,集中度下降,造車新勢力表現亮眼

4.2 分車型:純電動暢銷車型特斯拉Model3一枝獨秀,插電混動車型外資品牌表現亮眼

5 技術端:電動化、智能化技術持續提升,核心零組件IGBT、智能駕駛芯片等仍被國外壟斷

5.1 電動化技術:三電技術提升,電池全球領先,電機實現本土化替代,電控IGBT嚴重依賴進口

5.1.1 整車:續航裡程提升明顯,百公里電耗下降顯著

5.1.2 電池:技術水準持續提升,2020上半年LG化學受益特斯拉國產化,裝機量反超CATL位居全球第一

5.1.3 電機:技術水準持續提升,永磁同步電機實現100%配套,本土、外資廠商共分天下

5.1.4 電控:控制器供應商本土佔據優勢,核心零組件IGBT基本被國外壟斷

5.2 智能化技術:智能化水準持續提升,雷射雷達成本高昂,計算平台國內處於客戶培育期

5.2.1 整車:智能化水準提升,加速滲透

5.2.2 感知系統:雷射雷達技術不夠成熟,成本高昂

5.2.3 決策系統:智能駕駛芯片基本被Mobileye和 NVIDIA壟斷

6 基礎設施端:私人樁佔比提升,換電站受重視

6.1 充電樁:車樁比穩定在3:1左右,私人樁佔比提升

6.1.1 整體:近幾年車樁比穩定在3:1左右,私人樁佔比持續提升

6.1.2 公共樁:市場前三廠商佔比7成,充電仍有較大痛點

6.1.3 私人樁:比亞迪份額佔比過半,私人樁建設難度大,目標完成率不到20%

6.2 換電站:重視度提升,建設提速,B、C端同時發力

6.2.1 整體:換電站保有量超過450個,處於發展初期

6.2.2 B端代表北汽新能源

6.2.3 C端代表蔚來汽車

7 展望與建議:供給側變革的起點

正文

1 中國新能源汽車市場由成長期進入調整期,全球市場份額被歐盟反超

1.1 中國新能源汽車增速放緩

以2009年“十城千輛”為起點,我國新能源汽車發展大致可分為三個階段:1)萌芽期(2009-2013),此時以公共領域示範為主,各項政策工具逐漸豐富,技術和市場尚在培育,車型銷量增速緩慢;2)成長期(2014-2018),國家重視度提升,財政補貼力度加大,鼓勵私人購買,電動車銷量快速增長;3)調整期(2019-2020),財政補貼大幅退坡,由政策驅動往市場驅動過渡,行業競爭加劇,出現連續負增長。

據乘聯會統計,2019年、2020年上半年我國新能源乘用車銷量分別為102.5、31.3萬輛,同比增速分別為3.2%和-44.0%。我們認為2019年及之後我國新能源乘用車增速下滑,除疫情造成公共出行需求減少之外,還有三方面因素:

1)政策端:財政補貼大幅退坡,變向提升電動車購置成本。2019年補貼新政相較2018版整體退坡近50%。2019年補貼過渡期(3-6月)後,我國新能源乘用車銷量呈斷崖式下滑。2019年1-12月度銷量同比增速分別183.5%、74.4%、100.8%、28.3%、5.4%、97.5%、-7.0%、-16.0%、-33.4%、-45.4%、-42.0%、-16.1%。

2)供給端:燃油車促銷,擴大價格優勢,抑製電動車需求。2019年受國五、國六切換影響,傳統燃油車打折促銷嚴重。2016H1、2017H1、2018H1、2019H1我國燃油車平均折扣率分別為12.9%、11.4%、12.7%、16.6%,2019年折扣力度明顯加大。

3)需求端:公共領域電動車需求局部出現飽和。據交通運輸部《2019年交通運輸行業發展統計公報》披露,截至2019年底全國擁有公共汽電車69.3萬輛,其中天然氣車佔21.5%,純電動車佔46.8%,混合動力車佔12.3%,燃油車僅佔比19.4%。部分一二線城市,如深圳在2017年12月就官方宣傳全市專營公車輛已全部實現純電動化。

1.2 中國新能源汽車全球市場份額被歐盟反超

據Markline統計,2020年上半年全球新能源乘用車(BEV+PHEV)銷量為97.4萬輛,其中中國、美國、歐盟、日本、其它國家分別銷售31.3、11.0、32.4、1.2、17.5萬輛,對應分別佔比33.5%、11.8%、34.7%、1.3%、18.8%。歐盟地區市場份額2020年上半年劇增,從2019年21.9%直接提升到2020年上半年34.7%,市場份額反超中國;中國地區市場份額從2018年50.2%下滑到2019年48.8%、2020上半年33.5%,先發優勢在縮小。

我國新能源乘用車全球市場份額被歐盟反超有三方面因素:

1)歐盟層面:歐盟頒布史上最嚴碳排放法規。2019年4月,歐盟發布《2019/631文件》,規定2025、2030年新登記乘用車CO2排放在2021年(95g/km)基礎上分別減少15%(81g/km)、37.5%(59 g/km),每超標1g/km罰款95€。如下圖所示,據ICCT披露,歐盟乘用車實際碳排放從2001年169g/km下降到2019年122g/km,累計降幅27.8%,年平均降幅僅1.8%。2019年歐盟範圍內注冊新乘用車銷售1531.8萬輛;假設2020年碳排放和銷量保持不變,需要罰款(122-95)×1531.8萬輛×95€=392.9億歐元,約3182.5億元(按匯率8.1計算)。

2)國家層面:歐盟各國提升電動車財政和稅收優惠。以德、法為例,德國分別於2020年2月、6月兩次發布《環境獎金》文件,將純電動單車補貼從4000歐提升6000歐,再從6000歐提升到9000歐;法國分別於2020年1月、5月發布《CO2排放獎懲法規》和《80億歐元汽車產業復甦計劃》,前者規定消費者購買高排放車型需要罰款,2020年3月之後罰款臨界值為137g/km(WLTP),最高罰款額為20000歐,後者將家庭購買碳排放≤20g/km,售價≤45000歐輕型車,單車補貼提高到7000歐(原6000歐)。

3)車企層面:歐洲主流車企電動化轉型加速。以大眾為例,大眾分別在2018年9月、2019年11月發布“Electricfor All”、“2020-2024投資規劃”等戰略,不僅開發了專為電動車設計的MEB平台,且宣布到2029年純電動車累計銷量提升至2600萬輛,電動化轉型加速。

2 政策端:外資準入放開,雙積分趨嚴,2035規劃即將發布

新能源汽車產業相關政策可分為兩大類:總體規劃和具體措施。其中總體規劃又可細分成,長期發展規劃、燃油車禁售時間表、市場準入;具體措施亦可細分成,財政補貼、稅收優惠、雙積分、碳排放法規。

2.1 總體規劃:長期發展規劃即將發布,市場準入放開

截至2020年6月30日,中國新能源汽車總體規劃政策如下:

1)長期發展規劃:新版即將發布。2020年7月23日,辛國斌部長披露《新能源汽車產業發展規劃(2021-2035年)》研究工作已完成,並已上報國務院。根據之前2019年12月發布的征求意見稿,長期規劃要點有:1)2025年新能源汽車新車銷量佔比達到25%左右;2)到2025年,我國將實現純電動乘用車新車平均電耗降至12.0kWh/100km,插電式混合動力(含增程式)乘用車新車平均油耗至2.0L/100km;3)完善充換電、加氫基礎設施建設;4)放寬市場準入、完善雙積分政策等。

2)燃油車禁售:全國性燃油車禁售為時過早。據世界銀行披露,2019年中國汽車千人保有量173輛,遠低於美國(837),日本(591)、德國(589)等發達國家。關於燃油車禁售,中央已明確回復——2019年8月工信部發布《對十三屆全國人大二次會議第7936號建議的答覆》指出,未來會因地製宜、分類施策,支持有條件的地方和領域開展城市公交出租先行替代、設立燃油汽車禁行區等試點。地方省市中,海南省最為積極,2020年6月海南省發布《海南自由貿易港建設總體方案》中提出,到2030年不再銷售燃油汽車。

3)市場準入:外資準入放開,生產準入趨嚴。新能源汽車市場準入主要有兩個,一個是外資準入,一個是生產資質。外資準入方面,2018年6月國家發改委和商務部發布《外商投資準入特別管理措施(負面清單)(2018年版)》提出,2018年起取消專用車、新能源汽車中方股比不低於50%限制,同一家外商可在國內建立兩家及兩家以下生產同類整車產品的合資企業。生產資質方面,發改委和工信部分別通過《汽車產業投資管理規定》和《新能源汽車生產企業及產品準入管理規定》管理純電動汽車整車生產資質。其中發改委負責審批純電動汽車整車生產工廠能否建設,工信部負責審核純電動汽車能否生產,分別類似於計劃生育政策的準生證和出生證。正是由於生產資質限制,國內造車新勢力基本都是通過代工和收購方式實現新能源乘用車生產,具體如下表所示。

2.2 具體措施:雙積分趨嚴,財政補貼、稅收優惠延長至2022年

截至2020年6月30日,我國新能源汽車具體政策措施如下:

1)油耗要求:根據2017年5月,工信部、發改委、科技部發布的《汽車產業中長期發展規劃》中明確要求:到2020年,新車平均燃料消耗量乘用車降到5.0L/100km、節能型汽車燃料消耗量降到4.5L/100km以下;到2025年,新車平均燃料消耗量乘用車降到4.0L/100km(約95g/km)。

2)稅收優惠:新能源汽車稅收主要有購置稅和車船稅兩種,2020年4月財政部、稅務總局、工信部聯合發布的《關於新能源汽車免征車輛購置稅有關政策的公告》支出,自2021年1月1日至2022年12月31日,對購置的新能源汽車免征車輛購置稅。2018年7月財政部發布《關於節能 新能源車船享受車船稅優惠政策的通知》支出,自發布之日起,對新能源車船,免征車船稅。純電動乘用車和燃料電池乘用車不屬於車船稅征稅範圍,對其不征車船稅。

3)財政補貼:補貼自2017年開始明顯退坡,2019年加速退坡,原計劃於2020年退出的補貼政策,因市場銷量不及預期及疫情影響,延長2年至2022年。從2013年至今,工信部聯合其他部委先後發布7份新能源汽車購置補貼通知文件,5次調整財政補貼標準引導市場走向:以R≥400km純電動乘用車為例,2013、2014、2015、2016、2017、2018、2019、2020、2021、2022裡程補貼標準分別為6、5.7、5.4、5.5、4.4、5、2.5、2.25、1.8、1.26萬元。

4)雙積分:標準趨嚴,供給側構築長效驅動機制。2020年6月,工信部發布《關於修改〈乘用車企業平均燃料消耗量與新能源汽車積分並行管理辦法〉的決定》,相比2017年9月版本,變化主要體現在兩點:1)鼓勵發展低油耗車型,回歸節能減排實質—低油耗乘用車的生產量或者進口量2021、2022、2023年分別按照其數量的0.5、0.3、0.2倍計算;2)新能源積分標準趨嚴,單車積分下降,比例要求逐漸提升—2019、2020、2021、2022、2023分別為10%、12%、14%、16%、18%;純電動乘用車單車車型標準積分為0.0056×R+0.4,上限3.4分;而2017年9月版在0.012×R+0.8,上限5分。

3 需求端:私人消費佔比七成,大型化、高端化趨勢明顯

3.1 分技術:純電動市場佔比穩定,約為八成

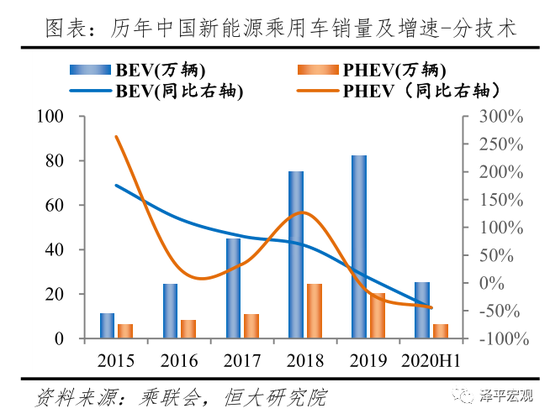

據乘聯會統計,受疫情影響,2020年上半年中國純電動和插電混動乘用車分別銷售25.0和6.2萬輛,同比增速分別為-45.2%和-44.3%,對應市場佔比分別為80.1%和19.9%。純電動和插電混動乘用車自2016年起兩者市場佔比較為穩定,一直在8:2左右。

3.2 分地區:銷量集中於限牌城市,逐漸往非限牌城市滲透

當前新能源乘用車主要集中在一二線、限牌城市。據乘用車交強險數據統計,2020年上半年中國新能源乘用車上險數29.8萬輛,其中上險數TOP10城市分別為:北京、上海、深圳、廣州、杭州、天津、成都、鄭州、柳州、蘇州;上險數分別為3.5、3.4、1.9、1.6、1.2、1.2、1.1、0.8、0.7、0.5萬輛;對應市場佔比分別為11.8%、11.3%、6.4%、5.5%、4.1%、4.0%、3.6%、2.6%、2.4%、1.7%,合計佔比53.4%。其中前六名皆為限牌城市,合計佔比43.1%。從區域分布來看,高度集中於東南地區。

限牌地區銷量佔比呈下降趨勢,市場化因素加強。據乘用車交強險數據統計,2015-2020H1我國限牌地區新能源乘用車上險數佔比分別為58.6%、59.8%、 49.2%、47.6%、47.4%、50.8%,整體呈下滑趨勢。2020H1由於疫情因素,限牌地區銷量佔比短暫提升。

3.3 分級別:高端化、大型化趨勢明顯

新能源乘用車高端化、大型化趨勢明顯。據乘聯會統計,2020H1中國新能源乘用車共銷售32.9萬輛(乘聯會數據前後一定微調,與上文31.3萬輛有些許差異),A00、A0、A、B、C級車分別銷售4.9、3.0、14.4、9.0、1.6萬輛,對應佔比15.0%、9.0%、43.7%、27.3%、5.0%;其中A00車型佔比從2017年54.4%持續下降到2020H1的15.0%,B級車佔比從2017年4.3%持續提升到2020H1的27.3%,市場高端化趨勢明顯。其中2020H1純電動乘用車A級車和B級車分別佔比44.9%、23.9%,相比2015年分別提升34.5、21.1個百分點;B級車份額提升主要源於特斯拉Model 3和蔚來ES6。2020H1插電混動乘用車B級車和C級車分別佔比39.9%、19.8%,相比2015年分別提升8.4、19.8個百分點;C級車份額提升主要源於寶馬5系 Le和保時捷卡宴PHEV。

3.4 分用戶:2020上半年營運車輛受疫情影響、需求減弱,私人消費表現亮眼、佔比超七成

據乘用車交強險統計,2020H1我國新能源乘用車上險數30.8萬輛,其中個人購買、部門購買、營運車輛分別為22.1、4.4、4.3萬輛,對應佔比71.7%、14.2%、14.1%。其中運營車輛受政策和疫情影響較大,2019年受地方計程車、網約車電動化政策刺激,佔比大幅提升至28.8%;2020H1由於疫情影響公共出行需求,上半年佔比縮減一半至14.1%。私人消費佔比持續下滑,從2017年70.8%縮減至2019年52.8%。值得注意的是,上半年疫情期間,電動車私人消費表現亮眼,佔比71.7%,相比2019年增加18.9個百分點。

4 供給端:特斯拉國產,合資車發力,頭部新勢力表現亮眼

4.1 分車企:市場競爭加劇,集中度下降,造車新勢力表現亮眼

新能源乘用車生產企業按照背景可分為三大陣營:傳統自主品牌、本土造車新勢力、外(合)資品牌。據乘聯會統計,2020H1銷量TOP20車企從高到低分別為:比亞迪、特斯拉、上汽乘用車、廣汽新能源、北汽新能源、華晨寶馬、蔚來、一汽大眾、上通五菱、上汽大眾、奇瑞、長城、理想、威馬、吉利、上汽通用、長安、廣汽豐田、合眾、小鵬;對應市場佔比19.0%、14.8%、6.7%、6.5%、5.6%、5.0%、4.5%、4.3%、4.0%、3.7%、3.5%、3.0%、2.6%、2.5%、2.4%、2.1%、2.1%、1.8%、1.6%、1.3%;合計佔比97.2%。其中傳統自主品牌8家,合計佔比48.8%;本土造車新勢力5家,合計佔比12.5%;外(合)資品牌7家,合計佔比35.9%。

造車新勢力發力,市場競爭加劇,集中度下降。從市場集中度來看,2020H1中國新能源乘用車第1名、前3名、前5名、前10名佔比分別為19.0%、40.5%、52.6%、74.3%;相比2016年31.6%、57.3%、70.1%、95.6%,分別下降12.6、16.8、17.5、21.3個百分點。從下表可以看出,比亞迪、上汽、北汽三家老牌車企市場地位穩固;其余廠商排名波動明顯,如江淮、知豆曾一度佔據市場第3,如今市場份額不到1%;而造車新勢力表現亮眼,2020年上半年特斯拉、蔚來、理想、威馬、合眾、小鵬銷量排名分別為第2、7、13、14、19、20。

4.2 分車型:純電動暢銷車型特斯拉Model 3一枝獨秀,插電混動車型外資品牌表現亮眼

據乘聯會統計,2020H1我國純電動乘用車銷售25.0萬輛,TOP10車型分別為Model 3、全新秦EV、Aion S、寶駿E100、北汽EU系列、蔚來ES6、奇瑞eQ、歐拉R1、比亞迪元EV、威馬EX5,對應市場佔比分別為18.3%、8.2%、7.3%、5.4%、4.7%、4.7%、3.9%、3.7%、3.4%、3.0%,合計佔比62.5%;其中特斯拉Model 3一枝獨秀,佔比超過二、三名之和。

據乘聯會統計,2020H1我國插電混動乘用車銷售6.2萬輛,TOP10車型分別為寶馬5系PHEV、理想ONE、帕薩特1.4T PHEV、比亞迪唐DM、榮威ei6、比亞迪宋Pro DM、途觀1.4T PHEV、卡羅拉PHEV、雷凌PHEV、比亞迪秦Pro DM,對應市場佔比分別為17.1%、15.3%、11.0%、8.3%、6.8%、5.9%、4.9%、3.8%、3.1%、2.9%,合計佔比79.0%;其中寶馬5系、理想ONE佔比超過15%,插電混動暢銷車型外(合)資佔有5款。

5 技術端:電動化、智能化技術持續提升,核心零組件IGBT、智能駕駛芯片等仍被國外壟斷

新能源汽車核心技術可細分成兩種:1)電動化技術,主要包括整車和三電技術;2)智能化技術,主要包括整車、傳感系統、決策系統、執行系統等。

5.1 電動化技術:三電技術提升,電池全球領先,電機實現本土化替代,電控IGBT嚴重依賴進口

5.1.1 整車:續航裡程提升明顯,百公里電耗下降顯著

近年來我國純電動乘用車技術水準不斷提升,尤其是續航能力和電耗水準進步顯著。據工信部推薦目錄統計,2017年第1批推薦目錄純電動乘用車型平均續航裡程僅211.6km,持續提升到2020年第7批的391.4km,三年半時間續航裡程提升85.0%,極大緩解了裡程焦慮。據工信部免征目錄統計,我國純電動乘用車部門載質量百公里電耗平均值從第1批免征目錄的12.7 Wh/100km*kg下降到第25批的8.6Wh/100km*kg,同比減少32.3%,節能效果顯著。

5.1.2 電池:技術水準持續提升,2020上半年LG化學受益特斯拉國產化,裝機量反超CATL位居全球第一

近年來我國動力電池技術取得巨大進步,尤其是電池系統能量密度和材料體系改善顯著。據工信部推薦目錄統計,純電動乘用車型電池系統平均能量密度從2017年第1批104.3Wh/kg,持續提升到2020年第7批的152.6Wh/kg,三年半時間平均能量密度提升46.3%,極大緩解了裡程焦慮。據中機中心合格證統計,2020H1我國新能源乘用車動力電池裝機量13.2GWh,其中三元、磷酸鐵鋰分別為12.2、0.5Gwh,對應佔比92.3%、4.0%。我國新能源乘用車三元體系動力電池裝機比例從2015年46.1%持續提升到2020H1的92.3%,份額翻倍。值得注意的是,2020H1磷酸鐵鋰份額(4.0%)相比2019年(4.1%)基本保持穩定,沒有出現進一步下滑;主要原因在於三元材料尤其是高鎳體系仍面臨安全問題,下半年隨著比亞迪漢搭載LFP刀片電池上市,LFP動力電池裝機量佔比預計會有所回升。

市場高度集中,中日韓三足鼎立,本土動力電池廠商已處於全球第一陣營。據SNE Research披露,2020H1全球動力電池裝機量42.6Gwh,其中TOP10廠商分別為LG化學、CATL、松下、比亞迪、三星SDI、AESC、SKI、國軒、PEVE及其它,分別24.6%、23.5%、20.4%、6.1%、6.1%、4.0%、4.0%、1.6%、2.1%、7.5%;其中LG化學、CATL、松下市場佔比遠高於其它廠商,合計佔比68.5%。2020上半年值得注意的是,LG化學全球市場份額反超CATL,位居第一,相比2019年市場份額(10.5%)增加14.1百分點,主要原因在於國產特斯拉放量。按照合格證數據統計,2020上半年LG化學為國內特斯拉裝機量2.5Gwh,佔LG化學總裝機量的23.8%。

5.1.3 電機:技術水準持續提升,永磁同步電機實現100%配套,本土、外資廠商共分天下

據中機中心合格證數據統計,2020H1我國新能源乘用車電機合計配套34.9萬套,其中配套數量TOP10廠商分別為:比亞迪、特斯拉、蔚然動力、大眾汽車、博格華納、北汽新能源、采埃孚、方正電機、上海電驅動、聯合電子,對應裝機套數佔比分別為14.0%、、11.6%、8.5%、8.5%、6.1%、4.6%、4.1%、4.1%、3.6%、3.4%,合計佔比68.3%;本土廠商前10名佔有6席,合計佔比38.2%。

電機供應商按照背景可細分成三類:核心整車廠,核心電機廠及其它廠商。據中機中心合格證數據統計,2020H1我國新能源乘用車電機合計配套34.9萬套,其中核心整車廠、核心電機廠、其它廠商市場佔比分別為46.6%、35.6%、17.8%;從近幾年趨勢看,核心電機廠市場份額從2017年21.1%提升到2020H1的35.6%,增加14.5個百分點。

5.1.4 電控:控制器供應商本土佔據優勢,核心零組件IGBT基本被國外壟斷

電機控制器是新能源汽車中連接電池與電機的電能轉換單元。據中機中心合格證數據統計,2020H1我國新能源乘用車電控合計配套34.9萬套,配套量TOP10廠商分別為特斯拉、比亞迪、聯合汽車電子、匯川技術、蔚然動力、北汽新能源、BOSCH、上海電驅動、博格華納、德爾福,對應市場佔比分別為14.3%、14.0%、11.2%、10.7%、7.9%、4.6%、3.6%、3.4%、2.1%、2.1%,合計佔比73.8%;其中本土廠商前10名佔有6席,合計佔比51.8%。

電控供應商按照背景也可細分成:核心整車廠、核心電控商、其它供應商。據中機中心合格證數據統計,2020H1我國新能源乘用車電機合計配套34.9萬套,其中核心整車廠、核心電控廠、其它廠商市場佔比分別為36.2%、43.6%、20.1%;從近幾年趨勢看,核心電控廠市場份額從2017年21.2%提升到2020H1的43.6%,增加22.4個百分點。

電機控制器不僅影響整車性能,其成本佔比也高達5%以上,是新能源汽車極其重要的部分;其組成可進一步細分成,IGBT、驅動板、微控制器、冷卻系統等;其中IGBT是電控核心關鍵零組件,起著功率轉換的作用,而且成本佔比接近50%;一般人們將IGBT模塊比作汽車動力系統的“CPU”。

當前我國電機控制器技術相對落後,主要在於核心零組件IGBT高度依賴進口(約90%)。據國內IGBT龍頭斯達半導招股說明書披露,2017年全球IGBT供應商市場份額,英飛凌22.4%、三菱17.9%、富士電機 9.0%、賽米控8.3%、安森美6.9%、威科電子3.6%、丹弗斯2.7%、艾賽斯2.6%、日立2.2%、斯達股份2.0%;前10名本土只有1位,居末席,僅有2%。

5.2 智能化技術:智能化水準持續提升,雷射雷達成本高昂,計算平台國內處於客戶培育期

汽車新四化已成為行業共識,電動化和智能化發展相輔相成:電動車反應時間短(電動車電信號控制約30毫秒、普通燃油車機械控制約500毫秒)、電池容量大(停車時可長時間給車載模塊供電)、歷史包袱小(易於添加新功能,重新設計電子電氣架構等)是汽車智能化最佳載體;反過來智能化可極大提升電動汽車駕駛體驗,擴大電動車差異化競爭優勢,推動電動汽車行業發展。近幾年我國新能源汽車智能化發展迅速。

5.2.1 整車:智能化水準提升,加速滲透

據高工智能汽車統計,2020H1中國部分品牌,如沃爾沃、凱迪拉克、豐田、長安、吉利汽車新車ADAS搭載率分別為100.0%、85.0%、81.0%、22.8%、18.5%,其中新車達到L2級別佔比分別為77.6%、9.3%、56.3%5.5%、11.1%;不同品牌車型智能化水準差別較大。ADAS代表功能方面,據高工智能汽車統計,2020H1中國乘用車部分ADAS功能,如LDW(車道偏離預警)、AEB(自動緊急製動)、ACC(自適應巡航控制)、全速ACC、APA(自動泊車輔助)、AVM(全景影像監測)、LKA(車道保持輔助)搭載率分別為19.2%、30.2%、4.8%、12.4%、11.1%、14.8%、13.1%;相比2019H1均有較大提升,滲透明顯提速。

5.2.2 感知系統:雷射雷達技術不夠成熟,成本高昂

自動駕駛按功能可劃分為:感知系統(環境感知與定位)、決策系統(智能規劃與決策)、執行系統(控制執行)三大核心模塊。自動駕駛系統最終是為了取代人,如果將其類比人的話,如下圖所示:感知層相當於人的五官,感知周圍的環境,搜集數據傳輸到決策層;決策層相當於人的大腦,處理感知層傳輸的數據,輸出相應的執行指令給執行層;執行層相當於人的四肢,執行大腦給出的指令。其中感知層主要包括三部分,環境感知、位置感知和速度、壓力等其它感知。

感知系統核心技術在傳感器,主要技術方案有:攝影頭、雷射雷達、超聲波雷達、毫米波雷達四種;其中雷射雷達方案無論是在精度、分辨率、探測距離、三維建模、抗干擾能力等方面相比其它傳感器都有顯著優勢。如下表所示,當前部分主流車企自動駕駛感知方案主要由,“1個前視攝影頭+4個環視攝影頭+12個超聲波雷達+3-5個毫米波雷達”構成;皆沒採用雷射雷達,核心原因在於雷射雷達技術不夠成熟,成本極為昂貴。

以全球雷射雷達龍頭Velodyne為例,2020年7月官方宣傳,其無人駕駛用16線雷射雷達現在可以面向全球客戶降價50%,價格約3999美元;以國內知名雷射雷達公司速騰聚創為例,其官網RS-LiDAR-M1產品,售價在1898美元。以當前主流感知系統配套為例:1個前視攝影頭+4個環視攝影頭+12個超聲波雷達+5個毫米波雷達,根據電動車百人會預測,2020年攝影頭、超聲波雷達、毫米波雷達平均成本分別為60美元、12美元、90美元,對應總成本在894美元;還不到一個雷射雷達成本的一半。

5.2.3 決策系統:智能駕駛芯片基本被Mobileye 和 NVIDIA壟斷

自動駕駛決策層的核心在計算平台。計算平台由軟體和硬體組成;軟體的核心在算法(專用算法,與芯片配套),硬體的核心在芯片。一個計算平台可以包括多種芯片,如華為MDC300計算平台由1個CPU芯片(鯤鵬)+4個Ai芯片(昇騰)構成。目前國內知名智能駕駛計算平台供應商主要有2家:華為和地平線;其中華為代表性計算平台有MDC300和MDC600兩種,對應芯片有CPU鯤鵬芯片和Ai昇騰芯片;地平線代表性計算平台有Matrix,對應芯片有征程® 2Ai芯片。

當前我國計算平台供應商尚處於商業化初期階段,其實際應用效果還需客戶驗證;故當前國內自動駕駛芯片基本還是完全外購。以部分造車新勢力為例,如下表所示,智能駕駛系統和智能人機互動系統都可以自研,但是智能駕駛芯片基本被Mobileye和 NVIDIA壟斷。

6 基礎設施端:私人樁佔比提升,換電站受重視

6.1 充電樁:車樁比穩定在3:1左右,私人樁佔比提升

6.1.1 整體:近幾年車樁比穩定在3:1左右,私人樁佔比持續提升

據中國充電聯盟披露,我國充電樁保有量從2015年6.6萬台增加到2020H1的132.2萬台,累計增長超19倍;據警察部披露,我國新能源汽車保有量從2015年42萬輛,增加到2020H1的417萬輛,累計增長近9倍;對應車樁比從2015年6.4:1下降到2020H1年3.2:1,充電配套明顯改善。從趨勢上看,2018、2019、2020H1車樁比分別為3.0、3.1、3.2,近幾年充電樁建設速度趨緩,車樁比較為穩定。

據中國充電聯盟披露,截至2020年6月,我國公共樁和私人樁保有量分別為55.8、76.3萬台,其中公共樁佔比42.2%。從趨勢上看,近幾年私人樁佔比提速,佔比從2015年的12.2%提高到2020H1的57.8%。

6.1.2 公共樁:市場前三廠商佔比7成,充電仍有較大痛點

據中國充電聯盟披露,截至2020年6月,我國公共充電樁保有量55.8萬台;公共樁保有量TOP10運營商分別為特來電、星星充電、國家電網、雲快充、依威能源、上汽安悅、中國普天、深圳車電、萬馬愛充、雲杉智慧,對應佔比28.8%、23.6%、15.7%、7.8%、4.5%、3.4%、2.6%、2.4%、1.7%、1.4%,合計佔比91.9%;其中特來電、星星充電、國家電網三家市場佔比遠高於其它廠商,合計佔比68.1%。

當前公共充電領域存在四類痛點:1)部分充電樁不可用;2)可用充電樁充電較慢;3)快充樁存在安全隱患;4)建樁數量和充電利用率很難平衡,持續虧損削弱運營商建樁積極性。以部分公共樁不可用為例,2019年8月,中國汽車流通協會發布的《2019新能源汽車消費市場研究報告》披露:針對新能源用戶十大熱門城市(北京、上海、深圳等)公共充電樁調查顯示,主要有四類問題導致部分公共充電樁不能用:1)5.8%的公共充電樁不對外開放,且各城市分化嚴重,北京這一比例高達19.2%;2)35.9%的公共充電樁停車位被燃油車佔領;3)20.7%的公共充電樁發生故障;4)13.3%的自主品牌充電樁相互不兼容。

6.1.3 私人樁:比亞迪份額佔比過半,私人樁建設難度大,目標完成率不到20%

據中國充電聯盟披露,截至2020年6月,我國私人充電樁保有量76.3萬台;私人樁保有量TOP10運營商分別為比亞迪、北汽、上汽、蔚來、吉利、廣汽、江淮、長安、特斯拉、奇瑞,對應佔比分別為58.2%、15.6%、12.5%、4.2%、2.6%、2.6%、1.6%、1.1%、0.8%、0.5%,合計佔比99.6%;其中比亞迪一家佔比過半。

2015年10月,發改委、工信部等五部委聯合發布《電動汽車充電基礎設施發展指南(2015-2020)》,規劃至2020年我國將新增集中式充換電站超過1.2萬座,分散式充電樁超過480萬,其中公共樁50萬、私人樁430萬,以滿足全國500萬輛電動汽車充電需求。據中國充電聯盟統計,截至到2020年6月,我國公共充電樁保有量55.8萬台,目標完成率111.6%;私人充電樁保有量只有76.3萬輛,完成率17.7%,遠低於預期。

6.2 換電站:重視度提升,建設提速,B、C端同時發力

6.2.1 整體:換電站保有量超過450個,處於發展初期

據中國充電聯盟披露,截至2020年6月,我國換電站保有量452個;按企業分,奧動新能源222個、蔚來136個、伯坦科技94個;按地區分,TOP10省市分別為北京市184、廣東省58、浙江省47、江蘇省28、福建省18、湖南省17、上海市16、四川省15、海南省12、河北省8。

6.2.2 B端代表北汽新能源

換電站使用場景主要有兩種:1)To B端的計程車輛—計程車輛標準化程度高、使用頻率高,時間價值高;2)To C端的高端車—豪華車注重體驗,且豪華車理論毛利率更高,有建設換電站的資本和需求。To B端換電模式代表車企為北汽新能源,To C端換電模式代表車企為蔚來汽車。

自2017年11月北汽新能源發布“擎天柱計劃”至今,北汽新能源已陸續推出了EV160/EU220/ EU260/EU300/EU5快換版等換電車型。以EU快換版為例,可實現2分46秒快速換電。據官網披露,截至目前,北汽新能源已在北京、廈門、蘭州、廣州四個城市投放了7000余輛換電計程車,累計建站121座(由奧動新能源代建),累計運營裡程1.6億公里,單車最長行駛裡程達60萬公里,累計更換電池116萬次。

6.2.3 C端代表蔚來汽車

蔚來是C端換電車企代表性廠商,自公司成立起就率先採用租、換電模式,在行業獨樹一幟。2020年8月20日,李斌在蔚來BaaS發布會現場披露蔚來做租電和換電的初衷來源於2012年在易車上的一次調研,調研核心是:如果你不買電動車,是什麽讓你不買?根據回收的6萬多用戶樣本統計:30.9%用戶是因為電池價格高,46.8%用戶是因為充電沒有保障。針對前者蔚來推出租電模式(BaaS),針對後者推出換電模式。

蔚來當前推出的兩輛交付車型ES8、ES6皆支持換電,以最新車型ES6為例,可實現3-5min換電,首任車主終身免費換電。據蔚來公開披露,截至2020年8月底,全國累計交付53580輛換電車型,建成145個換電站,覆蓋60余個城市,累計換電次數超過80萬次。

7 展望與建議:供給側變革的起點

當前中國新能源汽車行業正面臨四方面的供給側變革。

變革之一:以開放促發展,汽車“後合資時代”來臨。特斯拉國產,合資車發力,新勢力分化,行業加速出清。1)特斯拉連續佔據月度產量榜首:2019年特斯拉成為中國首家外資獨資車企,經過2020年初的產能爬坡,3月產量突破1萬,2至7月Model 3連續6個月佔據新能源乘用車車型產量第一。2)大眾、寶馬等外資品牌開始發力:2020年1-7月大眾(一汽大眾+上汽大眾)、寶馬(華晨寶馬)新能源乘用車銷量分別達到3萬、1.6萬,超過諸多國內對手。3)新勢力八仙過海,表現分化:新勢力代表蔚來、理想、小鵬、或憑借服務或聚焦智能化打造差異化優勢,積極探索自主品牌向上路徑,1-7月累計銷量分別達到1.8、1.2、0.7萬輛,其中蔚來位居行業第五。與此同時補貼退坡疊加疫情衝擊,大批車企瀕臨困境。

變革之二:供給升級激發新的消費需求,行業整體銷量下滑但私人消費佔比提升,行業從高速發展邁向高質量發展。1)行業整體銷量下滑:隨著2019年6月後補貼全面退坡,行業銷量出現斷崖式下滑,據乘聯會統計7至12月銷量48.5萬、同比下滑28%,全年銷量102.5萬、僅微增3.2%。2020年上半年疊加疫情衝擊,新能源乘用車銷量僅31.3萬輛、同比下滑44%。2)疫情期間私人消費表現亮眼:2020H1新能源乘用車私人消費佔比71.7%,相比2019年增加18.9個百分點。3)新能源乘用車大型化、高端化趨勢明顯:A00車型佔比從2017年54.4%持續下降到2020H1的15.0%,B級車佔比從2017年4.3%持續提升到2020H1的27.3%。

變革之三:互聯網科技巨頭集體進入智能網聯領域,融合、賦能、升級成趨勢。行業電動化、智能化水準持續提升,產品競爭力顯著增強。1)科技巨頭瞄準智能網聯新戰場:華為志在成為“智能網聯汽車增量部件供應商”,2019年5月單獨成立智能汽車解決方案BU,其車聯網解決方案Hicar已經與超過20家車廠超150款車型進行合作。2019年底阿里對斑馬網絡進行重組,致力於打造屬於中國的車聯網“安卓系統”。日前騰訊則表示未來3年孵化至少100家智能座艙領域的創新企業,並支持1000個“小場景”開發者進行應用創新。2)產品續航裡程大幅提升:純電動乘用車平均續航裡程從2017年第1批211.6km持續提升到2020年第7批的391.4km。3)智能化持續滲透:ADAS代表性功能LDW、AEB、APA、AVM搭載率分別為19.2%、30.2%、11.1%、14.8%,相比2019H1均有較大提升,滲透明顯提速。

變革之四:私人樁建設提速,換電站受重視,基礎設施更加完善。1)私人樁建設提速:據中國充電聯盟披露,我國充電樁保有量從2015年6.6萬台增加到2020H1的132.2萬台,累計增長超19倍;近幾年私人樁佔比提速,佔比從2015年的12.2%提高到2020H1的57.8%。2)換電站受重視,或成充電基礎設施重要補充。今年換電站建設首次被寫入《政府工作報告》。換電一方面可以大幅縮短新能源汽車補能時間,另一方面可以降低充電倍率、提升充電安全,實現車電分離後可降低車主初次購車成本、提升車輛殘值率,可在一定程度上解決當前新能源汽車面臨的諸多痛點。截至2020年6月,我國換電站保有量達到452個。

自2009年開始中國新能源汽車經歷了萌芽期(2009-2013)、成長期(2014-2018),並於2019年開始進入調整期。在政策的大力推動下,我國新能源汽車行業積累了一定的先發優勢和規模優勢,但在補貼退坡、疫情衝擊、特斯拉國產等衝擊下也暴露出諸多問題。我們迫切需要一場企業、產品和技術的供給側結構性變革,為未來十年行業的高質量發展奠定基礎。我們建議:

1)進一步引導電動化轉型:在公交、物流、出租等公務領域先行試點燃油車禁售,鼓勵部分大氣汙染重點治理區域和新能源汽車普及率較高的城市優先試點燃油車禁售,明確網約車中新能源汽車比例要求。

2)鼓勵支持核心技術研發:加大對高研發投入企業的稅收減免力度,成立國家新能源汽車產業基金對產業鏈薄弱環節進行扶持;統籌政府、企業與高校等各方力量對電池材料、核心芯片等關鍵共性技術進行突破。

3)聚焦供應鏈,加強產業協同:汽車正處於百年未有之大變局之中,我們相信隨著社會發展和用戶需求變化,汽車將不僅僅只是出行工具,更會被賦予很多功能和屬性,並由此帶來產業價值鏈和生態服務的變化,比如軟體定義汽車、出行即服務、數據創造價值等。汽車本身產業鏈長、價值量大,如今又與通信、半導體、互聯網等領域深度融合發展,僅靠單個公司遠遠不夠,需要加強產業協同、共同創新才能實現良性發展。

4)完善基礎設施建設,鼓勵推廣社區智慧充電、換電等新模式:充電難是限制新能源汽車發展步伐的重要因素。推廣社區智慧充電可有效實現削峰填谷,降低電網負荷。完善換電標準制定,探索換電新模式。

(本文作者介紹:恆大集團首席經濟學家,恆大經濟研究院院長。曾擔任國務院發展研究中心宏觀部研究室副主任、國泰君安證券研究所董事總經理、首席宏觀分析師。)