文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 黃志龍

不知你是否已經留意到:最近幾個月,餘額寶、零錢寶等寶寶類貨幣基金的收益在持續下降,最直觀的感受是每萬元資金的每日收益已經降至1元以下。

寶寶類貨幣基金的收益率為何會持續下降?什麽時候觸底反彈?且看下文分析。

貨幣基金收益率加速下行

首先我們來看一下貨幣基金收益率和基金規模的趨勢。

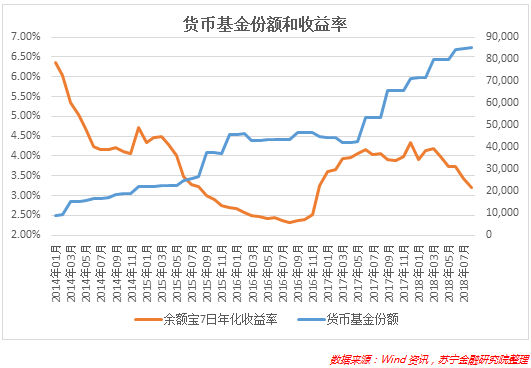

本輪貨幣基金收益率是從3月下旬開始震蕩下行的,7月份開始加速下滑。其中,規模最大的餘額寶貨幣基金(天弘基金管理)7日年化收益率從6月末的3.74%下行54BP至8月底3.2%,蘇寧金融零錢寶(廣發基金管理)同期從4.29%下行至3.38%,微信理財通(華夏基金管理)收益率從4.63%下行至3.09%(參見下圖)。

在收益率快速下行的同時,貨幣基金份額卻逆勢上漲。6月貨幣基金份額為7.71兆份,8月末則達到8.54兆份。

歷史經驗顯示,貨幣基金收益率快速下行,可能會導致貨幣基金規模增長放緩,典型如2016年9月貨幣基金收益率曾一度持續下探至2.3%,而當年貨幣基金份額一度萎縮了4000億份(參見下圖)。可見,當前的貨幣基金收益率下滑與貨幣基金規模上漲的趨勢不符合歷史規律。

四方面因素導致貨幣基金收益下行

過去幾個月貨幣基金收益率下行而規模逆勢攀升,主要有四方面原因:

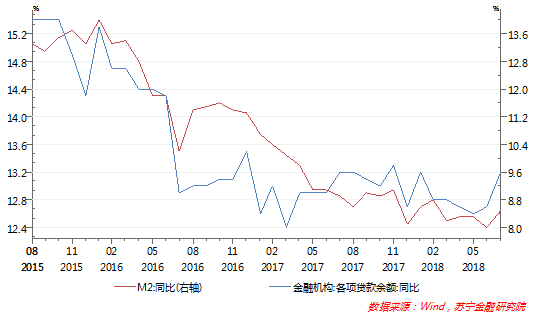

第一,央行貨幣政策微調為保持“流動性合理充裕”。央行貨幣政策微調的表述,最早出現在6月27日央行貨幣政策委員會2018年第二季度例會上,此次例會將5月11日發布的《2018年第一季度中國貨幣政策執行報告》“保持流動性合理穩定”轉變為“保持流動性合理充裕”,此後經歷了全面降準、定向降準、MLF大規模淨投放等舉措,在此背景下,此前持續低迷的M2在7月份實現了大逆轉,同比增速從6月末8.0%的歷史低位上升到8.5%,人民幣貸款餘額也出現了逆勢反彈(參見下圖)。

第二,資金市場利率整體快速回落。貨幣政策微調對貨幣基金收益率的影響,還需要通過資金市場利率來傳導,特別是資金市場短期利率對於貨幣基金的影響更大,這是因為貨幣基金主要投資於期限在一年以內的債券、存單和銀行存款等流動性好的資產。一般而言,當貨幣寬鬆時,資金市場利率下行,貨幣基金投資的債券、存單等收益率也跟隨下行,反之則相反。數據也顯示,貨幣基金的投資收益率與3月期Shibor利率走勢雖然有一定的滯後期,但二者的變化趨勢幾乎完全一致。貨幣政策的微調,引導了3月期Shibor利率和貨幣基金收益同步大幅回落(參見下圖)。

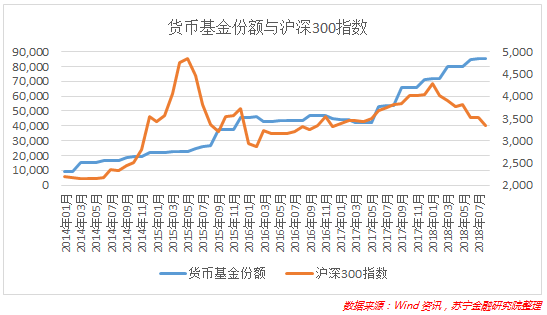

第三,股市暴跌導致避險資金大量流入貨幣基金。自寶寶類貨幣基金產品誕生以來,它不僅成為老百姓觸手可及的投資管道,還是許多投資者流動性管理的工具。而今年貨幣基金收益率快速下滑,但基金份額卻逆勢擴張,與股市低迷有一定的關聯。從歷史數據看,2015年6月股災爆發後,貨幣基金份額從2.47兆份增長至當年末的4.57兆份,短短半年內接近翻一番。同樣,今年以來,我國股票市場持續低迷,至8月末滬深300指數距年初高點累計跌幅已達24%(參見下圖)。也正是在此期間,貨幣基金規模持續快速攀升,從年初的7.1兆份到8月末的8.54兆份,增幅達20%。

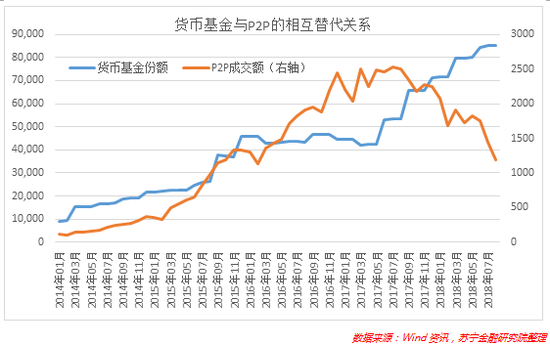

第四,貨幣基金與短期理財基金、P2P投資的替代效應。短期理財基金是上半年銷售最火熱的基金品種之一,整體規模超過7000億元,然而按照“資管新規”要求,采取攤余成本法估值的短期理財基金一直存有整改的壓力,果不其然,7月初監管部門發布《關於規範理財債券基金業務的通知》,要求短期理財基金按債券型基金規則進行規範,調整投資範圍和投資比例至“80%以上資產投資於債券”,整改期間存量隻減不增。這一監管新形勢,使得大量短期理財基金的到期資金流入到貨幣基金。

再來看P2P與貨幣基金之間的替代效應。在餘額寶、零錢寶、P2P等各類互聯網金融產品快速發展的早期(2014年-2015年),貨幣基金規模和P2P實現了同步快速增長,不存在相互替代關係,它們都是對銀行存款騰挪的結果。然而,2016年以來,貨幣基金、P2P產品成為許多老百姓重要的理財管道,二者此消彼長的替代關係日益凸顯,例如2016年貨幣基金規模停止增長,P2P成交額則快速增長。同樣,今年以來,在P2P暴雷潮影響下,P2P成交額持續萎縮(參見下圖),資金流出並進入貨幣基金的趨勢十分明顯。

貨基收益創新低的概率不大

貨幣基金收益率是否會進一步下行,或許是寶寶類投資者心中的疑問。在筆者看來,從當前貨幣環境、內外經濟形勢來看,貨幣基金收益率持續下滑、達到前期低點2.5%左右的可能性較低,這主要有以下三方面原因:

首先是貨幣政策偏鬆的趨勢正在得到矯正。8月下旬以來,央行連續多日暫停逆回購的現象並不鮮見,反映到公開市場操作中,央行堅持不搞“大水漫灌”、對前期偏鬆貨幣政策進行矯正的傾向較為明顯,貨幣淨回籠時間多於貨幣淨投放。

此外,9月份美聯儲再加息、人民幣貶值預期和當前國內的通脹壓力都將對偏寬鬆貨幣政策形成掣肘。由此,貨幣政策由前幾個月偏寬鬆重新恢復到穩健,也將反映到資金市場利率的變化上,8月下旬以來,各個期限的Shibor利率都已實現了觸底反彈,進一步下行的可能性較低。在此背景下,貨幣基金收益率持續下行的基礎條件也將不複存在。

其次,地方政府債券供給擴張或將加大短期流動性壓力。從7月23日國務院常務會議上提出“加快地方政府專項債券發行和使用進度,在推動在建基礎設施項目上早見成效”,到7月31日,中央政治局會議提出“加大基礎設施領域補短板的力度”,近兩個月地方政府債券發行進入快車道,7月-8月兩個月地方政府債券發行規模1.64兆元,兩個月發行總額超過上半年總額。地方政府債券發行規模的大擴張,加大了短期流動性壓力。另外,大量基建投資、PPP項目重新上馬,也增加了實體經濟的融資需求。這些資金需求形成的流動性壓力,也將對資金市場利率和貨幣基金收益率形成有效支撐。

最後,A股和P2P資金淨流出的趨勢有望得到緩解。當前,A股市場正在築底,上證綜指在2700點上下拉鋸震蕩的可能性較大,資金大規模淨流出的趨勢正在緩解。另外,P2P暴雷潮也在漸漸平息——7月中旬,監管部門發布108條網貸備案驗收細則、引入資產管理公司(AMC)協助化解網貸風險等政策,將逐漸穩定當前P2P的信心危機;網貸之家統計的新增問題平台已從7月的170家下降為8月的53家,P2P資金淨流出現象明顯緩解,頭部平台已經恢復了資金淨流入。由此,前期大量進入貨幣基金短期避險資金將逐漸減少,甚至會重新回到資本市場和P2P市場,貨幣基金的資金流出,也將對其收益率產生正面效應。

(本文作者介紹:蘇寧金融研究院巨集觀經濟研究中心中心主任、高級研究員。)