意見領袖丨邵宇(東方證券首席經濟學家)趙宇、陳達飛

人口紅利的消退(老齡化與少子化)是中國乃至全球經濟增長面臨的長期、剛性約束。歷史上,戰爭、饑荒、病菌和自然災害等是影響人口數量與結構變化的重要因素。二戰後的和平發展與技術進步使人類在很大程度上克服了各類“生存危機”,平均預期壽命顯著提升。隨著戰後“嬰兒潮”一代漸漸步入老齡化,曾經的人口紅利轉變為“人口負債”,這對經濟增長和大類資產價格有深刻含義。

中國的人口紅利“來的快,去的也快”。在中國居民資產配置結構中,房地產尤為重要。西方國家近百年的經驗顯示,房價與人口紅利(生產者/消費者,即勞動年齡人口/非勞動年齡人口)總體呈正相關關係。本文根據未來30年中國人口結構的變化趨勢,估算了其對房地產價格的影響。結果顯示,假定其它條件不變,截止到2030年和2050年,人口結構變化將分別使中國實際房地產價格下降約6.71%和20.1%,分別回歸到了2016年和2007年的水準。

在居民資產配置中,房地產佔比與勞動年齡人口佔比呈正相關關係。本文估算的結果顯示,代表性中國家庭總資產中的20.71%(約23.7萬元)需進行再投資,意味著全國當下共有約117.12兆的資產總量需進行再配置。

人口與地產價格:100年特徵事實

相比於其他經濟因素,人口如草灰蛇線,隱於不言,細入無間,暗藏於經濟的變動中。人口及其相對結構是一個慢變量,但其對資產的影響並不是慢速線性外推的,人口結構中蘊含著的經濟增長、風險、債務等宏觀經濟力量往往會在人口轉折期突然釋放,引起資產價格的波動放大(彭文生,2013)。

作為大類資產的重要類別,地產的特殊屬性和地位源於其與金融系統的密切聯繫,從地產的分析視角出發,雖然流動性、土地供應等因素會在一定期間內掩蓋長期趨勢,但人口變遷是難以改變的趨勢性力量,地產的周期變化本身就與人口密切相關。人口增長催生的包含建築、水泥在內的“人口敏感型投資”(Kuznets,1930)構成了庫茲涅茨周期,繼而觸發經濟、總供給的周期性波動。

對於房地產而言,關鍵的人群是勞動年齡人口,放在長周期來看,人口總量很重要,但人口結構對房地產更加重要,不同年齡組人群對應著不同水準的地產需求。勞動年齡人口是經濟生產的主力,也是房地產需求的主力。而人口經濟學中的非勞動人口則會對勞動生產率、資本形成和儲蓄率產生負面影響(Choudhry等,2016)。把年齡在15-64歲之間的人口定義為生產者(也稱為撫養者),15歲以下和65歲以上的人口定義為消費者(即被撫養者),生產者/消費者的比值越高,意味人口紅利約豐富,勞動生產力越高,撫養負擔更小。

勞動年齡人口對地產的需求有直接或間接兩種渠道,直接是指個人房地產購買與配置需求;間接是指通過支撐經濟增長的方式作用於房地產價格。常被忽視的是居民資產配置對房價的影響:在人口紅利豐富時期,勞動力供給充足,儲蓄上升,資金條件充裕,投資率也更高,為經濟增長提供了額外的源泉,從而也對地產價格形成了支撐。分析美國、日本、韓國、德國、英國、法國近100年來的人口-房價的經驗關係,我們總結出三項特徵事實。

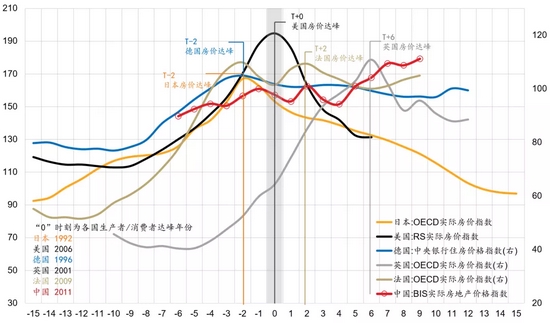

房地產價格的上漲主要發生在生產者對消費者比值的上升期。雖然細節不盡相同,房價與人口結構並不完全同步,但各國房地產價格的上漲與生產者相對比重上升離不開關係。典型的如日本80年代、歐洲90年代,美國2000年代。

地產價格的下跌一般對應生產者對消費者比值的下降。生產者/消費者比值下跌,對應了人口紅利的消退,削弱了地產配置需求與經濟的增速,典型的如美國的60年代,日本2000年以後的時期。

人口紅利達峰期前後,房地產價格波動性增加。典型的是日本70年代與90年代、美國2008年前後、德國2000年前後。美國、德國、法國、英國、日本的房價在人口紅利達峰前後的6年內均出現了較大的波動。人口結構轉折對地產的負面影響並不完全是住房需求衰退導致的,人口結構達峰對應的往往是經濟中債務風險、經濟增長邏輯的轉變,這導致房地產下跌力量的集中釋放。

圖表1:人口達峰與房價達峰

數據來源:聯合國、OWID、Robert Shiller、WIND、東方證券財富研究

數據來源:聯合國、OWID、Robert Shiller、WIND、東方證券財富研究

美國。1900年以來,以生產者/消費者超過2(撫養比低於50%)為標準,美國共出現了三輪人口紅利期,兩輪人口負債期。人口紅利期均對應著房價上漲,人口負債期均對應的是房價的下行。

第一輪房價上漲時期是30年代至50年代初,美國出現約20年的人口紅利期,實際房價上漲約68%。第二輪上漲時期是70年代初至80年代末,戰後嬰兒潮進入勞動市場,勞動人口增加,通脹緩解,經濟增速上漲。第三輪上漲時期是90年代末至至今,這一階段回聲潮人口步入勞動市場。

從房價下跌期來看,兩輪房價下跌期分別在1900至1929年之間和50年代中後期至70年代初,美國均處於長期的人口負債期,後者更是美國20世紀規模最大的人口負債期,伴隨著人口負擔增加,60年代經濟增速放緩,70年代通脹抬升,都壓製了的地產實際價格上漲。

美國人口結構達峰前後地產價格的震蕩往往加劇。最明顯的是1989年和2008年,分別發生了儲貸危機和次貸危機。人口紅利時期積累的儲蓄、債務杠杆無法得到持續支撐,即便不是直接導火索,人口也構成了美國地產危機的底層邏輯。

需要強調的是疫情以來房地產價格的異常攀升。2020年,美國房地產價格上漲約10.2%,超過了2006年時期的峰值,但與2006年相比,美國生產者/消費者已處於下行期,人口撫養比已上升至50%以上。參考美國的房價歷史,每一輪人口紅利進入人口負債的轉換期都出現了房地產價格的震蕩。第五次康波周期以來,資本账戶開放和金融全球化導致全球房地產價格同步性增強,風向標就是美國地產市場,美聯儲貨幣政策變化有顯著的外溢效應,當美國的金融條件發生變化或逆轉,房價風險將傳導至中國市場,隨著美聯儲非常規政策退出的腳步漸行漸近,國內需保持相對克制的流動性條件。

日本。日本地產隨著人口結構的變化,出現了較為典型的兩輪上漲和下行周期。日本地產價格的上漲期分別出現在60至70年代初以及80年代,共性是生產者對消費者比值上升,勞動力充足,投資上漲,經濟高速增長。1955年至1970年,日本年均GDP增速達到9.6%,80年代更是日本的黃金十年,居民地產直接配置需求與經濟上升預期的螺旋共振,對房價形成了極高的支撐力量。

日本兩輪房地產價格下跌期均對應了生產者/消費者比值的下跌期。第一輪較短的房價下跌發生在70年代中後期,第二輪房價下跌期發生在90年代後至今。70年代的短暫房價下跌後,市場能快速恢復的原因之一就是日本勞動人口依然能夠支撐地產需求及價格。第二輪房價下跌的命運截然不同,1992年日本生產者/消費者比值達峰後開始持續下降,導致房地產的直接需求減弱,經濟增長趨緩,到2018年房價已跌回1973年水準。

圖表2:日本人口結構與房地產市場:1950-2050

數據來源:聯合國、OWID、WIND、東方證券財富研究

數據來源:聯合國、OWID、WIND、東方證券財富研究

韓國。韓國的人口-地產關係與中國的接近程度更高,韓國同樣實施了計劃生育政策以及地產調控政策。韓國1960年推出計劃生育政策,早於中國約十年,雖在1996年結束生育控制,但韓國出生人口未能停止下行,到2020年生育率已跌至1以下。韓國同樣實施了較為嚴格的房地產控制政策,70年代推出住房建設計劃,80年代推出公租房、廉租房,90年代頒布地產限價政策,2005年後開始徵收房地產稅,但依然阻擋不了韓國房價的上漲,背後的原因之一就是人口因素。

1987年,韓國人口結構由人口負債期轉入人口紅利期,撫養負擔小於50%。整個80年代是韓國經濟的黃金十年,勞動力充足,低工資、低匯率、年均經濟增速超8.5%以上,雖然90年代末經歷了亞洲金融危機的波動,但韓國地產價格上漲延續至今。韓國人口紅利轉捩點早於地產價格轉捩點,但從韓國地產的建設端來看,2014年人口紅利達峰後,韓國地產建設就已轉入下行期。

德國、法國和英國的房地產價格與人口紅利的正相關性更明顯。上世紀80年代初至1995年,德國生產者比重開始上升,尤其是1989年兩德統一後,移民湧入,經濟增速上漲,德國地產價格、建設經歷了一輪較快的上漲期。1996年後,德國勞動人口比重下跌,至2008年降至局部低點,地產價格也下跌了約10%。2008年之後,德國生產者對消費者比值重新開始上升,德國的房地產價格也在同步上升。

法國與英國的人口周期變化較為接近。兩國在上世紀80-90年代人口紅利上升,經濟高速增長,房地產價格也出現了較快上漲,到2008年前後,英法的生產者/消費者值相繼達到峰值,兩國地產價格的波動也有所加大,尤其是法國的地產銷售量與價格的背離出現加深。

中國案例:人口紅利與房地產市場

相比海外經驗變,中國有相似之處,也有特殊性。相似之處是,中國與美國、日本等國家類似,也出現了二戰後的嬰兒潮,形成了房地產需求與經濟階段性高增長的內生力量。中國的房價上漲時期總體也對應了人口紅利的增長期。

圖表3:中國人口結構與房地產市場:1978-2035

數據來源:聯合國、BIS、OWID、WIND、東方證券財富研究

數據來源:聯合國、BIS、OWID、WIND、東方證券財富研究

特殊之處,首先是中國房地產的市場化的改革時間晚於住房需求的增長期,導致兩批嬰兒潮人口集中湧入地產市場,中國房地產市場化改革始於1998年,但60年代嬰兒潮人口的住房需求在70年代末已經十分緊張,居民的住房需求釋放被推遲十餘年。二是中國通過人口生育政策隻形成了一輪較高的、單峰的人口紅利期。日本、美國、德國等國的生產者/消費者比值都具有雙峰特徵,這促成了中國經濟、房價的長期高速增長。中國的人口紅利,源於自60年代出生人口高增長,以及70、80年代的生育控制,勞動力快速增長的同時兒童撫養負擔降低,在2000年後形成了集中型人口紅利。人口紅利本質是跨代際的資源轉移,是當代人對未來的負債消費,將本應用來生育的投資改用於當代的生產及消費(陳友華,2005),當期經濟實現了高增長,對房價形成了強支撐,但單峰的人口紅利意味著中國未來的人口衰退會更加猛烈。

從人口角度觀察中國房地產市場,有兩個特殊的時期。第一個時期是1996年前後,中國生產者/消費者比值開始超過2,生產人口比重上升,由人口負債期轉向人口紅利期。60年代、70年代的嬰兒潮人口達到勞動年齡旺盛期,成為經濟高速增長、住房需求上升的推動力量。在需求推動及外部環境推動下,1998年,中國開始停止住房分配制度,建立建案市場,中國房地產市場化改革的時間點與人口紅利轉化的時間點基本吻合。

第二個時間期是在2011年前後,中國人口紅利達到頂峰,達峰的前十年是中國房地產價格快速上漲的時期,而度過人口紅利高點之後,從總量層面看,中國房地產價格上漲也出現了波動,經濟增速出現了調整與換擋。

可見,中國的人口與房價並未完全跳出一般性規律。但由於中國人口-地產關係的特殊性,房地產市場分配機制晚於人口紅利上漲期,兩輪嬰兒潮人口在21世紀初集中進入住房需求市場,加上單峰型人口紅利形成經濟增速與房價的長期上漲,導致房地產達峰時間晚於人口達峰時間。

從人口看未來30年中國房地產價格

消費者人口(非勞動人口)中有兩組人群:老年人口與兒童。從人口經濟學的角度看,這是兩組經濟含義完全不同的人群。兒童隨著時間的推移總能成長為勞動人口,歷史上在嬰兒潮出生高峰後,雖然社會的撫養負擔短期內會加重,形成人口負債,但兒童為主的人口負債是具有生產性的,總能在未來轉化為人口紅利。

但老年人群體不同,老年人口是無法返老還童再次成為勞動力人口的,隨著時間的流逝,老年人口的人力資本存量會折舊殆盡。老年人口佔比提高會形成非生產性的人口負債,這種情況下人口負債是很難轉換為人口紅利的。

未來與歷史的人口結構相比,最突出的轉變就是消費者人群中,老年人口佔比上漲,未來的50年很難再出現過去50年裡人口負債向人口紅利轉移的現象。美、英、德、法、日、韓等國的生產者對消費者比重都將持續性下跌,中國的生產者/消費者比值預計將在2030年降至2以下,預計到2050年降至1.48,意味著中國人口的撫養比將達到67%,100名勞動人口須撫養67名老人或兒童。

圖表4:150年全球人口結構的變化,歷史與未來:1950-2100

數據來源:聯合國、WIND、東方證券財富研究

數據來源:聯合國、WIND、東方證券財富研究

未來人口結構的變化對房地產而言,導致的直接後果是價格將持續承壓。BIS在2010年借助全球22個國家約40年的人口與房地產價格數據,分析了人口對房價的影響。他們的研究顯示,老年撫養比(老年人口佔勞動人口的比重)上升會對房地產價格產生顯著的負面作用,老年人口撫養比每提高1%,房地產實際價格將降低0.6%。

BIS通過該模型,結合聯合國未來50年的人口預測數據,推算了未來人口變化對房價的影響。到本世紀中葉,人口結構中老年撫養比的加重將使各大經濟體的房價下跌約20%到120%不等,美國下跌約25%,韓國降幅最大約120%,中國的降幅達95.8%。不過由於聯合國人口預測數據的更新,樣本采樣等問題,BIS的估計結果明顯偏高。

我們參考BIS的方法重新進行了模型構建,進行了采樣調整和固定效應修正,以生產者/消費者比值反映人口結構的變化。我們的模型顯示,生產者對消費者比值每下滑1%,實際房地產價格會下滑0.55%。中國到2030年,生產者/消費者比值的下降會使實際房價下跌約6.71%,到2050年會使實際房價下跌約20.1%。在其他因素不變的條件下,這意味著實際房價在2030年將回到2016年的水準,在2050年將回到2007年的水準。

中國地產配置的長趨勢

從生命周期的角度看,典型的個體追求的是其生命周期內一生效用的最大化(Modigliani和Brumberg,1954)。由於收入與消費的不匹配,個人在一生在不同階段傾向於配置不同類型和風險特徵的資產,並調整風險資產的配置比重。從微觀視角看,勞動年齡階段的人口住房配置需求處於一生中的最高峰。反映到宏觀層面,則意味著房地產配置比重也會與人口結構呈現正相關性。社會勞動人口比重上漲,進入住房市場的人口增速遠遠超過65歲以上人群離開住房市場的速度,需求流入量大於流出量,推動地產配置比重上漲。反過來,當老齡化程度上升,勞動年齡人口比重下降,房地產市場中流出的人口大於流入的人口,表現為地產配置比重的回落。

從1960年代至今,美國居民部門的地產配置比重總體上與勞動年齡人口比重正相關,美國居民配置房地產有兩次高峰,分別為80年代和2007年左右,兩輪配置高峰對應了美國勞動人口佔比的高峰期。

圖表5:人口紅利與資產配置:美國和日本

數據來源:美聯儲、WIND、東方證券財富研究

數據來源:美聯儲、WIND、東方證券財富研究

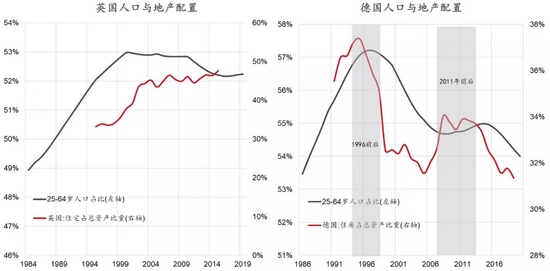

日本勞動人口比重在1992年前後達峰,此後地產的配置快速下滑。德國與英國顯示出了相似的趨勢,德國勞動人口比重有兩個高峰,分別在1996年前後和2010年前後,居民重配房地產的高峰也出現在這兩個時期。英國勞動人口比重的上升期與房地產配置的上升期基本對應,在2002年後英國勞動人口比重逐漸穩定,居民配置房地產的比重也基本維持在45%左右。

圖6:人口紅利與資產配置:英國和德國

數據來源:ONS、WIND、東方證券財富研究

數據來源:ONS、WIND、東方證券財富研究

中國的資產配置研究中,並沒有一般公認的數據顯示居民配置地產的比重,但存在幾項數據可供參考。一是央行2019年10月公布的城鎮家庭資產調查,顯示住房佔家庭總資產的比重為59.1%。二是社科院國家資產負債表數據顯示2019年住房資產佔家庭總資產比重為40%。三是廣發銀行聯合西南財經大學發布的《2018中國城市家庭財富健康報告》顯示,中國家庭住房資產在家庭總資產中佔比77.7%。我們此處使用中國家庭金融調查中心(CHFS)的數據,該數據顯示2019年,中國居民房地產的配置比重為70.71%,典型家庭的平均資產總額為118.53萬元。

圖表7:中國居民房地產配置國際比較與趨勢

數據來源:WIND、ONS、CEIC、CHFS、尹志超,仇化和潘學峰.(2021)、東方證券財富研究

數據來源:WIND、ONS、CEIC、CHFS、尹志超,仇化和潘學峰.(2021)、東方證券財富研究

從2019年國外居民部門房地產配置結構來看,日本居民配置房地產的比重約在32%,美國的比重約為24%,德國為41%,英國為37%左右,中國的地產配置明顯偏高,以房地產配置比重由70.71%降至50%為標準進行估算,普通中國家庭總資產中的20%,約23.7萬元需要從房地產市場中剝離進行再配置。2020年中國第七次人口普查數據顯示,中國共有家庭49416萬戶,加總至宏觀層面,意味著全國當下共有約117.12兆的資產在未來十年內需進行再配置,否則將可能面臨資產消融的可能。

CHFS的數據顯示2019年中國家庭配置房地產的比重已出現下降,相比2017年降低了三個百分點。人口是難以逆轉的趨勢力量,過去十餘年的重倉配置使購房人群獲得了巨量的財富增值效應。而資產配置的路徑依賴會導致投資行為調整的滯後,理論上居民資金從地產中抽離是一個緩慢釋放調節的過程,但國外的經驗顯示房地產配置的調整往往是源自債務風險的突然釋放,表現為資產消融的形式,由於中國的人口紅利下滑迅猛,中國房地產無法避免的存在下行壓力,這將會影響未來30年以上的居民財富效應。

需要強調的是人口也並非決定房地產的唯一力量,人均GDP的提高能夠對衝勞動人口收縮的負面作用。提供新的經濟增長源泉拉動人均GDP增速上行與老齡化加速下行之間是一場關於時間的競賽,取勝方不僅決定了房價,也決定了中國未來三十年的經濟前景。

原文首發於《財經雜誌》。

(本文作者介紹:東方證券首席經濟學家)